| ||||||||||||||||||||

1.5.8 个人所得税抵扣情况报告

发布时间:2023-07-24 10:57 来源:国家税务总局天津市税务局

字号:[大][中][小] 打印本页 下载

|

【事项名称】 个人所得税抵扣情况报告 【事项描述(申请条件)】 天使投资个人转让未上市的初创科技型企业股权,享受投资抵扣税收优惠时, 应于股权转让次月 15 日内向主管税务机关报告。 合伙创投企业的个人合伙人享受投资抵扣税收政策的,合伙创投企业应在投资初创科技型企业满 2 年后的每个年度终了后 3个月内,向合伙创投企业主管税务机关报告。 【办理资料】 1. 天使投资个人情况报告:

2. 合伙创投企业情况报告:

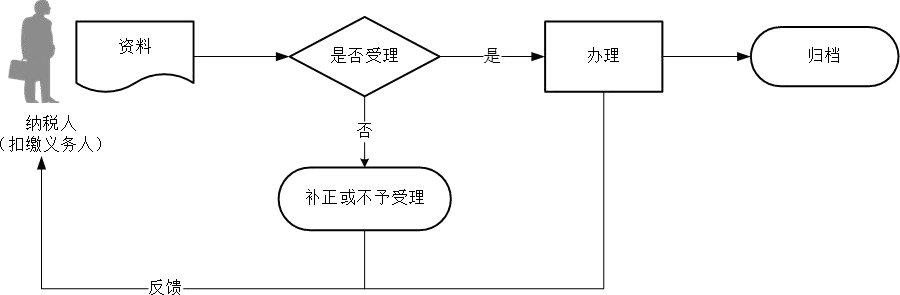

【办理地点(受理机构)】

工作时间,或拨打12366查询。 【办理时限】 依纳税人需求,纳税人提供资料完整、准确,符合受理条件的,即时办结。 【办理结果】 办理结束后,在文书表单上加盖印章,一份返还纳税人、扣缴义务人。 【联系电话】 联系电话,或拨打12366查询。 【纳税人注意事项】 1. 纳税人、扣缴义务人对报送材料的真实性和合法性承担责任。 2. 天使投资个人、合伙创投企业、初创科技型企业提供虚假情况、故意隐瞒已投资抵扣情况或采取其他手段骗取投资抵扣,不缴或者少缴应纳税款的,按税收征管法有关规定处理,并将其列入失信纳税人名单,按规定实施联合惩戒措施。 3. 享受投资抵扣税收政策的天使投资个人,应同时符合以下条件:不属于被投资初创科技型企业的发起人、雇员或其亲属(包括配偶、父母、子女、祖父母、外祖父母、孙子女、外孙子女、兄弟姐妹,下同),且与被投资初创科技型企业不存在劳务派遣等关系;投资后 2 年内,本人及其亲属持有被投资初创科技型企业股权比例合计应低于 50%。 4. 享受投资抵扣税收政策的合伙创投企业,应同时符合以下条件: (1) 在中国境内(不含港、澳、台地区)注册成立、实行查账征收的合伙创投企业,且不属于被投资初创科技型企业的发起人。 (2) 符合《创业投资企业管理暂行办法》(发展改革委等 10 部门令第 39 号)规定或者《私募投资基金监督管理暂行办法》(证监会令第 105 号)关于创业投资基金的特别规定,按照上述规定完成备案且规范运作。 (3) 投资后 2 年内,创业投资企业及其关联方持有被投资初创科技型企业的股权比例合计应低于 50%。 5. 天使投资个人、公司制创业投资企业、合伙创投企业、合伙创投企业法人合伙人、被投资初创科技型企业应按规定办理优惠手续。 6. 天使投资个人转让初创科技型企业股权需同时抵扣前 36个月内投资其他注销清算初创科技型企业尚未抵扣完毕的投资额的,申报时应一并提供注销清算企业主管税务机关受理登记并注明注销清算等情况的《天使投资个人所得税投资抵扣备案表》,及前期享受投资抵扣政策后税务机关受理的《天使投资个人所得税投资抵扣情况表》。 7. 天使投资个人投资初创科技型企业满足投资抵扣税收优惠条件后,初创科技型企业在上海证券交易所、深圳证券交易所上市的,天使投资个人在转让初创科技型企业股票时,有尚未抵扣完毕的投资额的,应向证券机构所在地主管税务机关办理限售股转让税款清算,抵扣尚未抵扣完毕的投资额。清算时,应提供投资初创科技型企业后税务机关受理的《天使投资个人所得税投资抵扣备案表》和《天使投资个人所得税投资抵扣情况表》。 8. 天使投资个人投资的初创科技型企业注销清算的,应及时持《天使投资个人所得税投资抵扣备案表》到主管税务机关办理情况登记。 9.享受投资抵扣税收政策的投资,仅限于通过向被投资初创科技型企业直接支付现金方式取得的股权投资,不包括受让其他股东的存量股权。 10.个人合伙人在个人所得税年度申报时,应将当年允许抵扣的投资额填至《个人所得税经营所得纳税申报表(B 表)》“允许扣除的其他费用”栏,并同时标明“投资抵扣”字样。 11.纳税人提供的各项资料为复印件的,均须注明“与原件一致”并签章。 【设定依据】 1.《国家税务总局关于创业投资企业和天使投资个人税收政策有关问题的公告》(国家税务总局公告 2018 年第 43 号) 第二条 第二款 第一项 合伙创投企业个人合伙人 (1)合伙创投企业的个人合伙人符合享受优惠条件的,合伙创投企业应在投资初创科技型企业满2年的年度终了后3个月内,向合伙创投企业主管税务机关办理备案手续,备案时应报送《合伙创投企业个人所得税投资抵扣备案表》,同时将有关资料留存备查(备查资料同公司制创投企业)。合伙企业多次投资同一初创科技型企业的,应按年度分别备案。 (2)合伙创投企业应在投资初创科技型企业满2年后的每个年度终了后3个月内,向合伙创投企业主管税务机关报送《合伙创投企业个人所得税投资抵扣情况表》。 (3)个人合伙人在个人所得税年度申报时,应将当年允许抵扣的投资额填至《个人所得税生产经营所得纳税申报表(B表)》“允许扣除的其他费用”栏,并同时标明“投资抵扣”字样。 第二项 天使投资个人 (1)投资抵扣备案 天使投资个人应在投资初创科技型企业满24个月的次月15日内,与初创科技型企业共同向初创科技型企业主管税务机关办理备案手续。备案时应报送《天使投资个人所得税投资抵扣备案表》。被投资企业符合初创科技型企业条件的有关资料留存企业备查,备查资料包括初创科技型企业接受现金投资时的投资合同(协议)、章程、实际出资的相关证明材料,以及被投资企业符合初创科技型企业条件的有关资料。多次投资同一初创科技型企业的,应分次备案。 (2)投资抵扣申报 ①天使投资个人转让未上市的初创科技型企业股权,按照《通知》规定享受投资抵扣税收优惠时,应于股权转让次月15日内,向主管税务机关报送《天使投资个人所得税投资抵扣情况表》。同时,天使投资个人还应一并提供投资初创科技型企业后税务机关受理的《天使投资个人所得税投资抵扣备案表》。 其中,天使投资个人转让初创科技型企业股权需同时抵扣前36个月内投资其他注销清算初创科技型企业尚未抵扣完毕的投资额的,申报时应一并提供注销清算企业主管税务机关受理并注明注销清算等情况的《天使投资个人所得税投资抵扣备案表》,以及前期享受投资抵扣政策后税务机关受理的《天使投资个人所得税投资抵扣情况表》。 接受投资的初创科技型企业,应在天使投资个人转让股权纳税申报时,向扣缴义务人提供相关信息。 ②天使投资个人投资初创科技型企业满足投资抵扣税收优惠条件后,初创科技型企业在上海证券交易所、深圳证券交易所上市的,天使投资个人在转让初创科技型企业股票时,有尚未抵扣完毕的投资额的,应向证券机构所在地主管税务机关办理限售股转让税款清算,抵扣尚未抵扣完毕的投资额。清算时,应提供投资初创科技型企业后税务机关受理的《天使投资个人所得税投资抵扣备案表》和《天使投资个人所得税投资抵扣情况表》。 (3)被投资企业发生个人股东变动或者个人股东所持股权变动的,应在次月15日内向主管税务机关报送含有股东变动信息的《个人所得税基础信息表(A表)》。对天使投资个人,应在备注栏标明“天使投资个人”字样。 (4)天使投资个人转让股权时,扣缴义务人、天使投资个人应将当年允许抵扣的投资额填至《扣缴个人所得税报告表》或《个人所得税自行纳税申报表(A表)》“税前扣除项目”的“其他”栏,并同时标明“投资抵扣”字样。 (5)天使投资个人投资的初创科技型企业注销清算的,应及时持《天使投资个人所得税投资抵扣备案表》到主管税务机关办理情况登记。

|

扫一扫在手机打开当前页